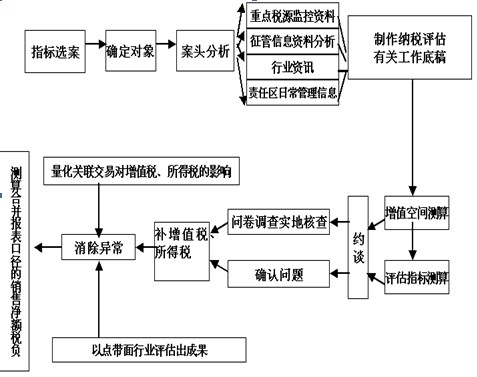

一、内容提要

N钢有限公司为一大型钢铁冶炼企业,是N钢联合公司的全资子公司,在产品结构上与N钢联合体内其他公司都有很深的关联性。2005年,N钢有限公司增值税税负为零,2006年5月16日被南京市国税局直属税务分局列为重点评估对象。我局由分管局长牵头成立评估小组,组员包括企业责任区管理员、分局计划统计科科长、评估业务分管科长、综合业务科所得税业务分管科长等,以税负分析为中心、以关联交易及产品品种结构分析为基本点、依托评估指标和产品增值空间测算展开分析评估。至6月12日,历时近一个月的评估处理终结,N钢铁有限公司共补缴税款1437万元(其中增值税377万元,所得税1060万元)。进一步通过对N钢联合体内各企业的评估和辅导,N钢联合体共补缴税款2004万元(其中增值税944万元,所得税1060万元),调增应纳税所得额1330万元。

二、案例介绍

(一)分析选案

1、选案背景。从宏观经济、市场变化与税源趋势分析角度看,前几年国家实行积极的财政政策, 加大基本建设规模,对钢铁企业无疑是一个难得的发展机遇。2005年我国钢产量3.5亿吨,占世界钢产量的30%,为世界第一大产钢国。我市钢铁行业税收占有相当比重,是日常税源管理的重点。N钢铁有限公司2005年实缴增值税零税负,如此税收“贡献度”不能不引起疑问。

根据行业内部资讯,2005年我国又迎来钢材市场的高峰期,钢材价格普遍上涨,综合钢材价格平均上涨367元/吨。我市钢铁行业税收收入也较上期有较大幅度增长,增长率为19.04%。而N钢铁有限公司实现税收却较2004年大幅下降,与行业整体趋势相反。

2、对象筛选。主要运用行业税负对比法进行分析,进一步确定评估对象。

(1)该企业2005年增值税税负0%,远远低于全省预警下限。(见下表)

|

单位名称 |

监控级次 |

国民经济行业类别代码 |

||

|

N钢铁有限公司 |

总局监控 |

C3230 钢压延加工 |

||

|

2005实缴税负 |

全国平均税负 |

全国预警下限 |

全省平均税负 |

全省预警下限 |

|

0% |

3.77% |

2.29% |

2.7% |

2.5% |

(2)同时,在N钢铁联合体内的五家企业之中,税负率又最低,在增值税上存在疑问和隐患。(见下表,单位:万元)

|

单位名称 |

入库增值税 |

主营业务收入 |

税负 |

|

N钢铁联合有限公司 |

12594 |

153953 |

8.18% |

|

N钢铁股份有限公司 |

58651 |

1367164 |

4.29% |

|

N钢铁有限公司 |

1 |

611762 |

0.00% |

|

JT钢铁有限公司 |

3656 |

269297 |

1.36% |

|

江苏NBX钢铁有限公司 |

753 |

188021 |

0.40% |

(3)企业2003、2004年盈利能力连续上升,但在2005年突然大幅度下降。特别是05年在收入和成本同比减少14%的情况下,而应纳所得税减幅达53%,明显不配比,可能存在少缴企业所得税的情况。(见下表,单位:万元)

|

项目 |

2003年 |

2004年 |

2005年 |

|

销售(营业)收入 |

5,373,874,320 |

7,501,769,829 |

6,449,855,876 |

|

销售(营业)成本 |

4,971,949,967 |

7,167,178,372 |

6,135,343,812 |

|

利润总额 |

127,644,669 |

206,025,961 |

-27,243,531 |

|

实际应缴所得税 |

39,252,674 |

33,823,665 |

15,878,931 |

|

销售收入变动率 |

52% |

40% |

-14% |

|

销售成本变动率 |

47% |

44% |

-14% |

|

应缴所得税变动率 |

3793% |

-14% |

-53% |

(4)关联关系分析。该钢铁企业作为N钢铁联合有限公司的下属四家子公司之一,形成N钢联合体内部关联企业,彼此间存在着大量关联交易,存在转让定价的操作空间,可能对企业的税收带来影响。

鉴于以上情况,经分局批准,将该企业确立为评估对象。

3、案头分析基础

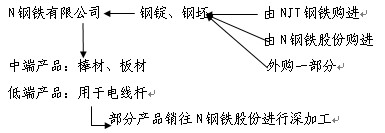

N钢铁有限公司成立于2001年6月,为N钢铁联合有限公司全资子公司,注册资本127964万元。企业主要经营:钢铁冶炼、钢铁轧制、机械加工、冶金铸造、机械设备修理、修配,开展技术合作、来料加工。

主要关联企业:N钢铁联合有限公司、N钢铁股份有限公司、NJT钢铁有限公司、NBX钢铁有限公司。

N钢铁有限公司下设四家分厂:中型轧钢厂:将购入的钢坯生产轧制为各种类型的棒材;石灰厂:加工生产石灰并全部销售给N钢铁股份有限公司;原料厂:为N钢铁股份有限公司提供运输、存储原料服务;球团厂:接受N钢铁股份有限公司委托加工球团。

评估小组利用平时税源分析数据、征管资料数据、金税工程数据以及评估需要补充而收集的资料,根据增值税原理运用数学方法测算该公司的产品增值空间,从而推测出企业的实际纳税能力。利用评估分析指标对企业各项财务数据进行分析,通过异常指标,锁定企业纳税可能存在的问题和下一步约谈举证的重点。

4、指标选择与分析

(1)对企业产品增值空间的测算分析,推测企业实际纳税能力。

我们将对该企业产品的增值空间分析作为纳税评估切入点,通过测算企业主要产品的增值额,推算企业真实的纳税能力。

数据准备:

主要产品销售价格表:(税源分析收集资料) 表五

|

产品品种 |

数量(万吨) |

平均单价(元) |

金额(万元) |

|

销售钢材 |

122.19 |

3287.59 |

401712.94 |

|

其中:棒材、板材 |

62.84 |

3417.98 |

214785.70 |

|

线材 |

55.81 |

3295.57 |

183931.09 |

|

对外销售钢坯 |

29.44 |

3101.53 |

91309.12 |

|

关联销售钢坯 |

3.93 |

2867.71 |

11270.12 |

|

关联销售石灰 |

8.30 |

450.00 |

3734.93 |

|

关联加工球团 |

107.53 |

260.77 |

28041.14 |

|

合 计 |

327.20 |

1672.58 |

547268.90 |

购进钢坯情况表:(税源分析收集资料)表六

|

钢坯进货渠道 |

数量(万吨) |

平均单价(元) |

金额(万元) |

|

N钢铁股份供货 |

30.29 |

2748.16 |

83238.35 |

|

JT钢铁供货 |

59.43 |

3281.82 |

195033.64 |

|

外 购 |

7.77 |

3013.60 |

23428.86 |

|

合 计 |

97.49 |

3094.68 |

301700.85 |

增值税专用发票销售开具:(金税工程数据) 表七(单位:万元)

|

购货企业名称 |

金 额 |

税 款 |

所占比重 |

|

N钢铁联合 |

18097 |

2961 |

2.85% |

|

N钢铁股份 |

144391 |

24542 |

23.66% |

|

JT钢铁 |

74076 |

11137 |

10.74% |

|

BX钢铁 |

14586 |

2480 |

2.39% |

|

以上小计 |

251150 |

41120 |

39.65% |

|

总合计数 |

610717 |

103701 |

- |

进项税金专用发票认证抵扣:(金税工程数据) 表八(单位:万元)

|

销货企业名称 |

金 额 |

税 款 |

所占比重 |

|

N钢铁联合 |

10971 |

1699 |

1.63% |

|

N钢铁股份 |

93817 |

15949 |

15.30% |

|

JT钢铁 |

194592 |

33080 |

31.74% |

|

BX钢铁 |

182296 |

30990 |

29.73% |

|

以上小计 |

481676 |

81718 |

78.40% |

|

总合计数 |

615062 |

104223 |

- |

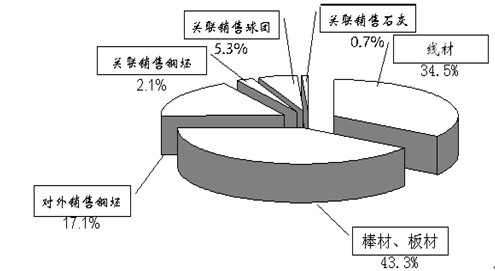

各主要产品销售收入比例图

根据增值税原理及以上各表数据,我们对该公司5类主要产品品种进行增值额和增值税的测算,进而计算出税负:

测算公式:

单位产品增值额=销售平均售价- 耗材平均进价- 生产耗用能源

(按产品数量比例进行分摊)

某产品应纳增值税理论值=单位产品增值额*销售数量*适用增值税税率

A、棒材、板材增值税税测算:

该公司生产的主要产品是各种类型的棒材、板材,其主要消耗的原料是从N钢铁股份有限公司、NJT钢铁有限公司购进及外购。

该企业2005年从N钢铁联合有限公司购进的水电气计10896.42万元,通过表五可以知道2005年生产加工收入:363338万元(主营业务收入547269万元扣除其中非自产品线材收入183931万元)、棒材销售收入214786万元,按销售比例59.12%(214786/363338)分摊,棒材承担水电气6441.38万元,当年生产棒材62.16万吨,平均每吨承担水电气103.62元。

则销售每吨棒材增值额219.68元。(3417.98-3094.68-103.62)

应缴增值税37.34元,税负为1.1%。

(注:该税负未考虑钢坯的正常损耗、存货的进项税金抵扣、运费的进项税金抵扣和设备修理配件进项税金抵扣等因素)

这部分形成应缴增值税37.34*62.84=2346.44万元。

B、线材增值税测算:

该公司销售的线材是从江苏N钢BX有限公司购进。2005年销售线材183931万元(见表五),从N钢BX购进线材182296万元(见表八),增值额1635万元,应缴增值税278万元。

C、钢坯增值税测算:

该企业对外销售钢坯平均单价为3101.53元(见表五),与购进钢坯平均单价3094.68元比(见表十),每吨增值6.85元,共形成应交增值税: 6.85*29.44*17%=34.28万元。

该企业关联销售钢坯平均单价为2867.71元(见表五),与购进钢坯平均单价3094.68元比(见表十),每吨减值226.93元,共影响应交增值税:226.93*3.93*17%=-151.61万元。

D、球团矿加工增值税测算:

该企业球团矿加工107.53吨,按每吨收加工费200.2元计算,应交增值税:[107.53*200.2-28041/363338*10896(球团矿加工按销售比例应分摊的水电气支出)]*17%=3516.72万元。

E、石灰增值税测算:

该企业石灰销售8.3万吨,获取利润213.10万元,形成应交增值税:213.10*17%=36.23万元。

以上应交增值税合计:

2346.44+278.00+34.28-151.61+3516.72+36.23=6060万元

各主要产品测算增值额

主要产品增值情况如表九 单位:万元

|

产品品种 |

数量 |

金额 |

增值额 |

增值税 |

税负1 |

|

棒材、板材 |

62.84 |

214785.70 |

13804.69 |

2346.44 |

1.1% |

|

线材 |

55.81 |

183931.09 |

1635.09 |

278.00 |

0.15% |

|

对外销售钢坯 |

29.44 |

91309.12 |

210.66 |

34.28 |

0.03% |

|

关联销售钢坯 |

3.93 |

11270.12 |

-891.83 |

-151.61 |

-1.3% |

|

关联销售球团 |

107.53 |

28041.14 |

20686.59 |

3516.72 |

12.54% |

|

关联销售石灰 |

8.30 |

3734.93 |

213.10 |

36.23 |

0.97% |

|

合 计 |

267.85 |

533072.10 |

35658.30 |

6060.06 |

1.11% |

从上述分析我们得出该企业2005年增值税税负的理论值:

该公司5项主要产品增值税测算值为6060万元,平均税负1.11%,其中,加工销售球团税负为12.54%,主要由于该项为加工业务,企业不承担主料购进成本。

加上其他业务销售利润5688.64万元,合计形成应交增值税:6060+5688.64*17%=7027万元

上面按业务收入测算出该企业2005年应交增值税7027万元,再扣除低值易耗品、辅助材料进项税金3719万元,则2005年该企业应实现的增值税为3309(7027-3718)万元。

总体税负理论值:3309/611762=0.54%

而该企业2005年为什么零税负呢?由于2005年初有留抵税额:4130万元,造成了该企业2005年没增值税缴纳。2005年该企业消化期初留抵税额为3383万元(4130-747),消化相应税负为0.55%(和评估测算值0.54%基本吻合)。期初有留抵税额的主要原因是:2004年是该企业出口钢材的第一年,出口免税销售收入23013.8万元,按规定2004年该企业不能享受退税,使留抵税额中有应退税而不能退税2991.8万元的因素。

至此已找到税负为零的基本原因。但是否就此结束纳税评估工作呢?我们再细想一下:税负分析只是反映该企业2005年的生产经营、财务核算情况,还没有考虑企业在核算过程中的税法遵从度以及大量进销关联交易的影响。为此必须运用纳税评估指标进行深入分析,通过进一步约谈询问、实地调查找出异常情况。

(2)运用评估指标对企业财务指标测算分析,找出涉税异常点。

科学合理的评估方法是纳税评估工作发挥最大效能的重要保证。根据总局、省局、市局纳税评估“通用分析指标及使用方法”和“指标的配比分析方法”,从已掌握的2004年、2005年税源监控、征管系统获取详细信息数据,对照纳税人申报等相关资料进行细致的审核分析和数据对比。

指标计算表:

|

项目 |

2004年 |

2005年 |

|

销售(营业)收入 |

7,501,769,829 |

6,449,855,876 |

|

销售(营业)成本 |

7,167,178,372 |

6,135,343,812 |

|

主营业务收入变动率 |

40% |

-14% |

|

销售毛利率 |

8.24% |

5.66% |

|

实际应缴所得税 |

33,823,665 |

15,878,931 |

|

纳税调整变动率 |

69.24% |

-161% |

|

管理费用 |

96,963,074 |

112,188,537 |

|

管理费用变动率 |

-45% |

16% |

|

存货 |

213,657,911 |

337,685,451 |

|

存货变动率 |

28% |

58% |

|

营业外支出 |

9,925,983 |

10,644,239 |

|

营业外支出变动率 |

18% |

7.2% |

|

预收帐款 |

1,577,216,807 |

1,502,588,372 |

|

预收帐款变动率 |

141% |

-4.73% |

配比分析表:

主营业务收入变动率与期间费用变动率配比异常:

|

指标名称 |

变动率 |

比值 |

|

主营业务收入变动率 |

-0.14 |

-1.86 |

|

期间费用变动率 |

0.26 |

主营业务收入变动率与主营业务利润变动率配比异常:

|

指标名称 |

变动率 |

比值 |

|

主营业务收入变动率 |

-0.14 |

1.57 |

|

主营业务利润变动率 |

-0.22 |

营业外支出变动率与纳税调整变动率配比异常:

|

指标名称 |

变动率 |

比值 |

|

营业外支出变动率 |

0.072 |

-23 |

|

纳税有调整变动率 |

-1.61 |

预收账款与存货变动率异常:

|

预收账款变动率 |

2004年 |

2005年 |

|

1.41 |

-0.04 |

|

|

存货变动率 |

2004年 |

2005年 |

|

28% |

58% |

5、发现疑点。

(1)企业2005年销售收入较04年下降14%,销售毛利率2004年为8.24%,2005年为5.66%,下降了2.58个百分点。市场信息2005年钢材价格上涨,但该企业不仅销售额下降,而且产品销售毛利下降,存在异常现象。

(2)该公司主营业务收入变动率为-14%,主营业务利润变动率为-22%,比值为1.57,超出正常值,

(3)该公司主营业务收入变动率为-14%,期间费用变动率为25%,比值为-1.86,超出正常值,进一步分析发现该公司2004年管理费用在销售收入上升的情况下,下降45%,而2005年管理费用在销售收入减少的情况下,上升16%,反差明显。

(4)该公司2005年纳税调整变动率为-161%,变动值超常,与之同时企业营业外支出2005年增长7.2%,纳税调整是否到位应重点关注。

(5)2004年企业预收帐款较上年增长141%,2005年与之基本持平,且2005年底预收货款余额与销售收入的比例高达23%,同时,该公司2004年存货上升28%,05年存货上升58%,引起了评估人员的关注。

(二)约谈举证

我们向企业发出了《纳税评估约谈说明建议书》,指出异常涉税指标,并列出要核实情况的明细清单,要求企业对评估初步确认的问题进行自查,并作出合理的解释。分局评估小组由分管局长带队,于2006年5月26日在企业财务核算办公地点与企业财务负责人及办税人员进行了当面约谈。约谈围绕案头分析异常点逐一展开:

异常点一:企业产品增值空间小,盈利能力低,与2005年钢铁价格上升的趋势不配比,并且低于行业整体水平。

企业认为主要原因为三方面:

一是由于N钢有限与N钢股份同为N钢联合的子公司,为保证N钢股份作为上市公司的业绩,优质资产流向N钢股份,而不良资产留在N钢有限。高附加值产品由N钢股份生产,而低附加值产品由N钢有限生产。

二是N钢有限生产流程与长线生产的钢铁企业不同,不是将铁矿石加工为最终产品的全过程,而只有轧钢一个生产环节,所体现的产品增值只是从钢坯到钢板、线材的过程,当然要低于从矿石到钢板、钢线的企业。并且,企业内部的球团分厂、原料分厂、石灰分厂主要是为N钢股份服务的,不以盈利为主要目的。

三是盈利能力低有关联交易的影响。

异常点二:“主营业务收入变动率与主营业务利润变动率配比”指标异常,企业利润下降幅度远远超出主营业务收入下降幅度,是否存在多计成本,少计或冲减营业收入问题。作为工效挂钩企业,工资发放是否符合规定。

企业通过自查确认:2005年度发放的效益工资按“两低于”计算超规定列支569.57万元,在年度企业所得税汇算清缴申报中未作纳税调增。

异常点三与四:“主营业务收入变动率与期间费用变动率配比”及“营业外支出变动率与纳税调整变动率配比”指标异常,企业2005年度纳税调整额骤减,管理费用、营业外支出中可能存在应做纳税调整而未做纳税调整的项目。

企业通过自查确认2005年提取存货跌价准备金448.45万元,在企业所得税汇算清缴申报中未作纳税调增;2005年度发生罚款、滞纳金195.03万元,在年度企业所得税汇算清缴申报中未作纳税调增。

异常点五:该公司预收帐款与存货从2004年开始同比例大幅度上升,且2005年底预收货款余额与销售收入的比例高达23%,是否存在预收货款销售模式下货物已发出,不及时做销售收入的情况。

企业自查确认:企业对运用第四个指标“预收账款变动率”判断出企业可能存在货款已收到,货物已发出,未作销售收入的情况不予认可。

(三)实地核查

我们相信评估指标分析的可行性,该指标所反映出的异常是有一定道理的。企业的销售环节很有可能存在问题。评估小组提出需要到生产经营现场了解情况,审核有关帐簿凭证。经第一税源管理科科长批准,评估小组与该企业税收管理员对企业进行了实地调查核实。为了找出根据,我们借用《涉外税务审计规程》中的“内部控制度调查和测试”方法,对企业销售实现的会计核算方法、内部结算过程进行详细询问和调查。发现企业销售有仓库发货、销售分公司开出提单、结算中心开票三大主要环节,而企业销售的实现则以结算中心开票为准。

经过分局批准,评估人员深入企业不同地点的12座仓库、8个销售分公司、一大结算中心进行实地调查,逐一摘取数据。

通过比对企业仓库发货单、销售提单与发票开票记录,终于发现企业采取预收货款销售方式,有仓库货已发出,结算中心尚未开票做销售的情况。至2006年5月该公司货款已收到,货物已发出,未作销售收入涉及金额2217.65万元。

我们在销售环节发现,企业在“应收帐款”科目下设置一个二级科目:“保值、总量退差”,用来预提可能发生的销售折扣折让。预提时,借记“主营业务收入”,贷记“应收帐款—保值、总量退差”;实际发生折扣折让时,借记“应收帐款—保值、总量退差”,冲相应往来款项。我们对企业自设的这个二级科目重点关注,发现2005年底,“应收帐款—保值、总量退差”帐面余额1997万元,实际折扣折让尚未发生,企业未在年末冲回,直接造成主营业务收入减少1997万元。

(四)评估处理

1、对企业效益工资超标准列支569.57万元的问题,根据国税发(2004)82号文“关于做好已取消和下放管理的企业所得税审批项目后续管理工作的通知”相关规定,应补缴企业所得税187.96万元。

2、对企业2005年提取存货跌价准备金448.45万元,在企业所得税汇算清缴申报中未作纳税调增的问题,根据《企业所得税税前扣除办法》第六条规定,补缴企业所得税147.99万元。

3、对企业2005年度发生罚款、滞纳金195.03万元,在年度企业所得税汇算清缴申报中未作纳税调增的问题,根据《中华人民共和国所得税暂行条例》第七条第四款规定,补缴企业所得税64.36万元。

4、对企业采取预收货款销售方式,货物已发出,未作销售收入2217.65万元的问题,根据《中华人民共和国增值税暂行条例实施细则》第三十三条第四款规定,补缴增值税377万元,同时要求企业在2006年的所得税申报中及时作纳税调整。

5、对企业2005年预提销售折扣折让,年末未冲回,直接造成主营业务收入减少1997万元的问题,根据《中华人民共和国所得税暂行条例实施细则》第五十四条规定,补缴企业所得税659万元。

以上通过约谈和调查核实,案头分析发现的问题基本上得到了确认,企业共计补缴增值税377万元,补缴企业所得税1060万元。

(五)评估延伸

通过评估,N钢有限的增值税税负仍然过低,要继续在该公司本身寻找答案已很困难。那么,问题会出在哪里呢?实际上我们从基本情况介绍中不难发现,关联交易是影响该企业增值税税负的重要原因。为此我们将纳税评估工作在N钢联合体内进行了推广、延伸。

1、N钢有限低税负受N钢联合体内关联交易的影响。对同类企业进行调查和对比,利用转让定价管理中的功能性分析方法,测算转让定价对企业增值税、所得税收入的影响。

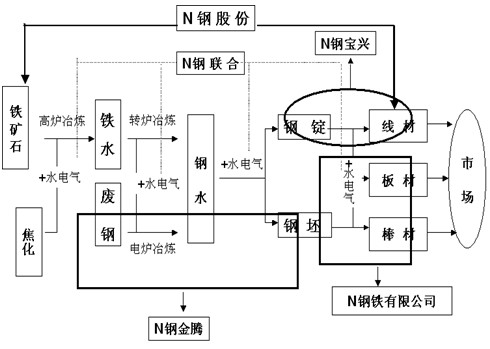

(1)我们对N钢联合体内部的购销模式和生产流程进行了全面了解,该企业在N钢联合内部生产销售流程中的位置如图表所示。在其中,N钢有限位于钢铁产业链的中后段。不是全能的钢铁生产企业。

(2)生产功能分析

|

企业功能 |

N钢联合 |

N钢股份 |

N钢有限 |

NJT钢铁 |

NBX钢 |

|

购进矿石 |

|

有 |

|

|

|

|

购进废钢 |

|

少量 |

|

有 |

|

|

块化 |

|

有 |

少量 |

|

|

|

冶炼 |

|

有 |

|

有 |

|

|

轧制 |

|

有 |

有 |

|

|

|

深加工 |

|

有 |

少量简单加工 |

|

有 |

|

燃料动力 |

有 |

|

|

|

|

从上表看出,N钢有限的盈利能力直接受到上下游业务的影响。我们已知,企业上下游业务均在N钢联合体内部进行,我们从表七、表八可以看出,该公司关联交易量大,关联销售占总销售额的39.65%,关联购进占总购进额的78.40%,所以关联交易价格的确定直接影响企业收益,关系到税收收入。

(3)通过分析得出:

a、购进关联企业钢坯价格的影响:该企业购进钢坯平均价格为3094.68元/吨,外购钢坯平均价格为3013.60元/吨,造成企业利润减少7904.49万元,进项税金多抵扣1343.76万元;

b、购进关联企业水电气价格的影响:N联合有限公司向内关联企业提供水电气,收费标准不一,按其平均价计算,多收该公司5083.5万元,造成该公司当年利润减少5083.5万元,进项税金多抵扣864.2万元;

c、在上面税负分析中该企业销售钢坯以低于购进价销售给关联企业造成企业当年利润减少891.82万元,造成少交增值税151.61万元。

(4)综合上述,关联交易转让定价共计造成该公司减少当年利润13879.81万元,造成企业应纳增值税减少2359.57万元。

对于上述关联交易转让定价行为,我们注意到利润是在同一税率的企业间转移(N钢有限33%转移到N钢股份33%),或是从低税率企业(NJT、NBX是中外合资企业,税率为24%)向高税率企业(N钢股份33%)转移,所以未做转让定价纳税调整。

2、将评估延伸到整个N钢联合体。根据N钢有限在整个N钢联合体内所处的架构及关联关系,N钢有限的税负已不是单纯的自我税负了,必须放在整个N钢联合体内考虑。按照评估结果及考虑关联因素重新计算N钢有限及N钢联合体整体增值税税负。

(1)N钢有限税负再次测算:对N钢有限的单户评估结束后,在原测算税负基础上,加上补税数,不考虑转让定价及企业第一年出口应退税额转留抵的影响,企业的税负为0.94%,较全国同行业税负3.77%,全省同行业税负2.7%仍有较大的差踞。

|

税 种 |

评估前入库数 |

评估入库数 |

转让定价影响税款 |

应退税转留抵影响税款 |

评估后税负 |

|

增值税 |

1.15 |

377 |

2359.57 |

2991.8 |

0.94% |

(2)考虑到N钢联合体5家企业在生产上是一个整体,存在大量内部关联交易,我们将评估拓展到其他4户企业,在N钢股份、NBX钢铁、NJT钢铁也发现了类似的增值税涉税问题,3户合计补交税款567万元,加上N钢有限,合计补缴入库增值税944万元,调增应纳税所得额1330万元。

|

单位名称 |

入库增值税 |

评估补缴增值税 |

单户小计 |

|

钢铁联合 |

12594.00 |

|

12594 |

|

N钢铁股份 |

58651.00 |

183 |

58651 |

|

N钢铁有限 |

1.15 |

377 |

378.15 |

|

NJT钢铁 |

3656.00 |

225 |

3881 |

|

NBX钢铁 |

753.00 |

158 |

911 |

|

5家企业合计 |

75655.00 |

944 |

76599 |

(3)补税后,各家税负差踞仍是很大,其中,母公司N钢联合只经营水电气,但税负最高,N钢股份其次,其他三家企业税负虽然比评估前上升,但仍未达到正常区间。这一方面印证了约谈中企业所说的情况--N钢联合体内部为了N钢股份上市公司的业绩,将优质资产和高附加值产品向N钢股份集中;另一方面如果把N钢联合体作为一个整体考虑,计算其税负为2.96%,略高于全省平均税负,但仍低于全国平均税负,是否合理?

N钢联合体增值税税负测算表:

|

单位名称 |

入库增值税 |

主营业务收入 |

税负 |

||

|

N钢铁联合有限公司 |

12594 |

153953 |

8.18% |

||

|

N钢铁股份有限公司 |

58651 |

1367164 |

4.29% |

||

|

N钢铁有限公司 |

378.15 |

611762 |

0.06% |

||

|

NJT钢铁有限公司 |

3881 |

269297 |

1.44% |

||

|

江苏NBX钢铁有限公司 |

911 |

188021 |

0.48% |

||

|

|

5家企业合计 |

76599 |

2590197 |

2.96% |

|

N钢联合体关联交易统计表:

|

单位名称 |

关联销售入 |

非关联销售入 |

收入总额 |

关联交易比例 |

|

N钢铁股份 |

70060 |

1297104 |

1367164 |

5% |

|

N钢铁有限 |

251150 |

360612 |

611762 |

41% |

|

钢铁联合 |

149885 |

4068 |

153953 |

97% |

|

NBX钢铁 |

183334 |

4670 |

188004 |

97.5% |

|

NJT钢铁 |

269696 |

0 |

269696 |

100% |

|

合计 |

924125 |

1666454 |

2590579 |

35.7% |

(4)经过深入分析,我们发现:N钢联合体2005年收入额合计259亿元,但相当一部分购销行为在联合体内部发生。扣除N钢联合体内部各企业间购销收入92亿元后,实际N钢联合体对外实现销售收入只有167亿元,按合并报表主营业务净收入口径测算,N钢联合体总体综合税负为4.5%,再加上评估自查补交增值税944万元,税负达4.6%,超过了全国钢铁行业平均税负。

至此我们已彻底剖析了N钢有限零税负及N钢整体低税负的原因,并将各方面因素对税负的影响进行了量化测算。

三、评估建议

1、发挥各类综合信息的重要作用。通过此次纳税评估我们可以看出,对企业、行业资本结构、生产工艺流程、财务核算过程全面深入的了解;对国际国内市场动态的掌握;对国家宏观经济发展的认知,将为作好纳税评估工作打下坚实基础。

2、“纳税评估通用分析指标及使用方法和指标的配比分析方法”是做好纳税评估工作的有效手段。本评估案例充分说明通过科学合理的评估指标,结合因素分析、趋势分析、结构比例分析、定性与定量分析等多种手段,使数值分析更细致更严谨,为纳税评估发现疑点,找准问题,核实疑点创造了条件。同时以纳税评估工作为契机,深化税源监控,实现精细化管理的目标,提高企业税收遵循度。

3、实现纳税评估的两个转变。实现从单一税种的评估向“两税”甚至“多税”并评的转变;实现由单一企业的评估向整个行业评估的转变,避免孤立评估的弊端。与税负分析、税源监控、金税工程、调查、核查相结合,实行多层次、多侧面有效评估,建立行业评估模型,形成相互支撑、相互促进的有效税收管理手段。

4、加深对关联交易的控管力度。随着经济的发展,追求税后收益最大化,成为N钢联合体企业、关联企业的目标。本案例中该公司涉及大量的关联交易,虽然此次纳税评估有所涉入,作了有益尝试,由于企业利润是向高税率企业转移,本案未做相应的调整。但关联交易对税负的影响是显而易见的。针对企业内部往来业务多,关联交易频繁,N钢联合体内具有随意调节价格的能力,转让定价将是税务部门对该N钢联合体企业日常征管重点监控和关注的内容。

四、本案点评

本案选择重点税户中的低税负企业为评估对象,以税负分析为中心、以关联及产品品种结构分析为基本点、依托评估指标和产品增值空间测算展开分析评估。

在选案环节,综合了计统、税政、责任区管理、行业内部资讯四方面的信息进行多元选案。

在评估分析环节,运用产品增值空间测算方法,将涉外税收管理引入内资企业评估过程,借用转让定价管理中的功能性分析、审计规程中的“内部控制制度调查及测试”,找出企业管理制度上隐含的涉税风险点。

在约谈举证环节,借助实地核查机会,给企业各层次会计核算人员和企业管理人员上了一堂生动的税收实践课,提高了纳税人的税法遵从度。

在评定结案环节,以点带面,将一户企业的评估成果向同行业N钢联合体企业推广延伸。

【来源:江苏省国家税务局】