引言:随着企业所面临的经营环境越来越苛刻,我国企业越来越重视运用授予客户奖励积分的营销方法来建立广泛而叉长期稳定的客户关系。但是,由于奖励积分的销售形式所带来的收入不是授予积分的同时就实现的,因此,如何进行会计业务处珲多年来大家意见不一。随着2008年财政部的财会函【2008】60号的发布,我国上市公司统一了对该业务的会计处理方法。本文,拟从该业务的经济实质和会计处理的差异出发,介绍有关的会计和税务处理问题。

授予客户奖励积分业务是企业在销售商品或者提供劳务的同时授予客户积分,客户在满足一定条件后将奖励积分兑换企业或第三方提供的免费或者折扣后的商品或者服务。

授予客户奖励积分的销售方式,可以吸引顾客再次消费,培养客户关系。该业务应该至少包括两个业务环节。第一步,配送积分,即企业在出售商品或者提供服务时,通过设置一定的奖励积分政策,授予客户一定分值的积分。客户在未达到兑换积分条件之前,进行积分积累;第二步,积分兑换,即客户在积满一定分值、达到企业规定的某些商品或服务的兑换条件时,可以兑现商品或服务。当然客户也可能由于种种原因放弃积分兑换。

那么,授予客户奖励积分如何进行会计和税务处理呢?

2008年财政部的《财政部关于做好执行会计准则企业2008年年报工作的通知》中规定“企业在销售产品或提供劳务的同时授予客户奖励积分的,应当将销售取得的货款或应收货款在商品销售或劳务提供产生的收入与奖励积分之间进行分配,与奖励积分相关的部分应首先作为递延收益。待客户兑换奖励积分或失效时,结转计人当期损益”,并指出企业已经进行的处理与该通知中的规定不一致的,应当按照《企业会计准则第28号一会计政策、会计估计变更和差错更正》进行处理。其基本的会计处理模式采用了递延收入法。

所以,企业的奖励积分计划主要涉及三笔会计处理,即对授予奖励积分的会计处理、客户兑换奖励积分的会计处理和期末的递延所得税业务处理。下面我们设置一个虚拟的案例,追踪一笔业务的发生,来说明授予客户积分业务的整个流程的会计处理和相关税务问题。

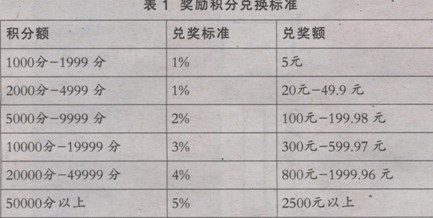

【案例】某大型百货商场的会员卡奖励积分计划如下:客户满足一定条件申请办理积分卡。购物时出示积分卡并按不同类别商品的积分规则进行积分,积分;可按表l、规定兑换返利卡或者换购同等价格的商品。返利卡在该商场视同现金使用。但不可兑换现金。会员卡有效期为2年,若连续6个月未有新的积分注入,卡内所有积分自动注销。如表1。

假设2010年5月1日该商场发生以下两笔业务:

(1)销售了650 000元的商品,并赠送积分500 000分,假设不考虑相关税费。款项全部收存银行。

(2)客户以奖励积分共兑换返利卡2 500元,换购商品l 000元。因各种原因注销奖励积分共10 000分。

由于财会函【2008】60号中规定“在销售产品或者提供劳务的同时,应当按照将销售取得的货款或者应收账款在本次商品销售或者劳务提供产生的收入与奖励积分的公允价值之间进行分配。”企业需要在本次销售结束后,根据奖励积分的兑换价值、历史客户分布区间和积分兑换率等实际情况来测算预计将兑换的积分的公允价值。本例中,该商场做出测算如表2。

【测算公式】1个积分的公允价值=∑(兑奖标准×客户区间比例×兑换率)

本例中,1个积分的公允价值为0.01097元。所以2010年5月1日授予的500 000个积分中预计用于兑换的积分的公允价值为5 485元。

会计业务处理

1.销售商品并授予积分的业务处理。

由于商场在销售商品的同时授予了客户奖励积分,因此需在销售商品取得的收入和奖励积分的公允价值之间进行分配,将取得的货款或者应收账款扣除奖励积分公允价值的部分确认为收入、奖励积分的公允价值确认为递延收益。会计分录如下:

借:银行存款 650 000

贷:主营业务收644 515

递延收益 5 485

2.顾客兑换积分的业务处理。

客户在满足条件兑换奖励积分时,企业应将原计人递延收益的与所兑换积分相关的部分确认为收入。

(1)兑换为返利卡。

该商场客户将积分兑换成返利卡。在未使用前确认为预收账款、,待客户使用该返利卡购买商品或劳务时,再确认为销售收入。本例中,5月1日用于兑换为返利卡的金额为2 500元,会计分录如下:

借:递延收益 2 500

贷:预收账款 2 500

(2)直接用于购买商品

借:递延收益 1 000

贷:主营业务收入 1 000

由于该商场在测算奖励积分公允价值时已考虑了积分的兑换率因素,即预计了部分积分会不被兑换,因此,当奖励积分由于种种原因失效而被注销时,不进行账务处理。对实际积分兑换率与估计出现的差异,通过报告期末对公允价值的调整来进行修正。

3.估计发生变化的处理。

例如,由于受到竞争对手的营销策略冲击,该商场在某会计期间根据实际兑换情况对客户分布区间和奖励积分的兑换率进行了调整,测算出每一积分的公允价值为0.01元。假设该会计期末,客户已取得有权兑换的奖励积分余额为30 000 000分,“递延收益”账户的贷方余额为400 000元。则应调整的递延收益为:30 000 000*0.01-400 000=-100 000(元)

借:递延收益 100 000

贷:主营业务收入100 000

涉及的递延所得税处理

根据税法的相关规定,奖励积分销售收取或应收的货款应全部确认为当期收入缴纳所得税。也就是说,企业按奖励积分的公允价值确认的“递延收益”这一负债的计税基础为零。与会计核算的“递延税款”账户形成了可抵扣暂时陛差异。需在计算企业所得税时对此项进行纳税调整。

假设该商场年末“递延收益”的账户余额为100 000元,与之相关的“递延所得税资产”的账户期初余额为12 000元。该商场适用的所得税率为25%。

可抵扣暂时性差异=100000-0=100 000(元)

应确认递延所得税资产=100 000*25%=25 000(元)

则会计分录为:

借:递延所得税资产13 000

贷:所得税费用13 000

【来源:财会信报 作者:丁丽芳 李谱慧】